-

Cession de droits sociaux : étendue du devoir d’information des vendeurs lors de la négociation

Dès lors que l’acquéreur de titres d’une société a eu accès à l’ensemble des informations comptables relatives aux créances douteuses et qu’il était en mesure d’en apprécier la valeur, les cédants n’ont pas manqué à leur obligation d’information précontractuelle.

-

Rémunération des apprentis

Le seuil d’exonération des cotisations salariales de la rémunération d’un apprenti est abaissé pour les cotisations salariales dues au titre des contrats d'apprentissage conclus depuis le 1-3-2025.

-

A quel moment considère-t-on que l’époux commun en biens a renoncé à sa qualité d’associé ?

Le conjoint de l'époux commun en biens qui a acquis des parts sociales non négociables dispose du droit de se voir reconnaître la qualité d'associé pour la moitié des parts souscrites ou acquises. Il peut renoncer à ce droit. La renonciation peut être tacite et résulter d'un comportement qui est, sans équivoque, incompatible avec le maintien du droit du conjoint de se voir reconnaître la qualité d'associé.

Des nouveautés pour l’identification des bénéficiaires effectifs

Dans ses lignes directrices publiées le 16-12-2021, l’ACPR apporte notamment de nombreuses précisions concernant l’obligation d’identification des bénéficiaires effectifs. Cette obligation s’inscrit dans une démarche globale de lutte contre la fraude fiscale, le blanchiment d’argent et le terrorisme. Elle permet de connaître précisément les personnes qui contrôlent véritablement la société et de mieux tracer les différents flux financiers entre sociétés.

L'Autorité de contrôle prudentiel et de résolution (ACPR) prend en compte les dispositions issues de la transposition de la 5e directive dite « anti-blanchiment » (Dir. UE n° 2015/849) et de l’arrêté du 6-1-2021 relatif au dispositif et au contrôle interne en matière de lutte contre le blanchiment de capitaux et le financement du terrorisme (LCB-FT). La question de l’identification des bénéficiaires effectifs est au coeur de ces enjeux. Dans ce cadre, l’ ACPR propose de nombreux exemples avec des schémas qui constituent un socle de documentation utile et riche pour toute société tenue à l’obligation d’identifier les bénéficiaires effectifs.

Notion de bénéficiaire effectif

La notion de bénéficiaire effectif est définie par la réglementation sur le blanchiment comme visant les personnes physiques qui, en dernier lieu, possèdent ou contrôlent la société ou pour le compte de qui une opération ou une activité est réalisée (C. mon. fin. art. L 561-2-2).

En pratique, il s’agit de toute personne qui soit possède, directement ou indirectement, plus de 25 % du capital ou des droits de vote de la société ou entité déclarante, soit exerce sur cette dernière, par tout autre moyen, un pouvoir de contrôle.

Obligations relatives aux bénéficiaires effectifs

Registre des bénéficiaires effectifs

L’ ACPR rappelle que les sociétés doivent déposer au greffe du tribunal un document relatif au bénéficiaire effectif contenant les éléments d’identification et le domicile personnel de ce dernier, ainsi que les modalités du contrôle qu’il exerce (C. mon. fin. art. L 561-46 à L 561-50). Plus précisément, ce document contient les informations suivantes :

- s’agissant de la société ou de l’entité juridique : sa dénomination ou raison sociale, sa forme juridique, l’adresse de son siège social et, le cas échéant, son numéro unique d’identification complété par la mention RCS suivie du nom de la ville où se trouve le greffe où elle est immatriculée ;

- s’agissant du bénéficiaire effectif : les nom, nom d’usage, pseudonyme, prénoms, date et lieu de naissance, nationalité, adresse personnelle de la ou des personnes physiques, ainsi que les modalités du contrôle exercé sur la société ou l’entité juridique, la date à laquelle la ou les personnes physiques sont devenues le bénéficiaire effectif de la société ou de l’entité juridique.

Personnes morales concernées par l’obligation

Sont concernées par l’obligation d’identifier leurs bénéficiaires effectifs et de les déclarer au registre du commerce et des sociétés (RCS) les sociétés non cotées (C. mon. fin. art. L 561-45-1). Il peut s’agir de sociétés par actions (SAS, SASU, SA, SCA), de sociétés commerciales de personnes (SARL, EURL, SNC), de sociétés civiles (SCI de tout type), d’organismes de placement collectif, d’associations, de fondations ou de groupements d’intérêt collectif.

À noter : Sont donc exclues de cette obligation les sociétés cotées, c’est-à-dire celles dont les titres sont admis à la négociation sur un marché réglementé.

|

Trust et bénéficiaire effectif Confrontées à une crise sanitaire et économique de grande ampleur, les entreprises peuvent être amenées à chercher des solutions pour financer leurs besoins en trésorerie. Jusqu’à présent plutôt réservée aux très grandes sociétés et aux financements d’un montant très élevé, la fiducie peut représenter un outil intéressant pour les PME, leur permettant de protéger leur actif contre d’éventuels créanciers et de garder un certain contrôle sur les biens qui y sont détenus. Dans ce cadre, l’ ACPR précise que toutes les personnes physiques, parties prenantes à un patrimoine d’affectation dans le cas de la fiducie française et du trust anglo-saxon, sont des bénéficiaires effectifs (C. mon. fin. art. R. 561-3-0, 1°). L’administrateur d’un trust doit donc déclarer certaines informations relatives à ses bénéficiaires effectifs (CGI art. 1649 AB, 2°). Les entreprises devront être attentives au fait que les organismes financiers vont exercer une vigilance accrue face au risque présenté par de telles structures. |

Informations devant être actualisées

Les sociétés doivent obtenir et conserver des informations exactes et actualisées sur leurs bénéficiaires effectifs (C. mon. fin. art. L 561-45-1). Déclarées à la constitution de la société ou de l’entité, les informations doivent être mises à jour au moindre changement de situation (notamment en cas de modification des statuts ou des actionnaires majoritaires au sein de la société ou tout simplement en cas de changement d’adresse).

Sanctions applicables

Le fait de ne pas déposer au RCS le document relatif au bénéficiaire effectif ou de déposer un document comportant des informations inexactes ou incomplètes est puni de 6 mois d’emprisonnement et de 75 000 € d’amende.

Les entreprises doivent donc être particulièrement attentives aux informations qu’elles renseignent sur leurs bénéficiaires effectifs. Les organismes financiers sont d’ailleurs tenus « de signaler toute divergence qu’ils rencontrent entre les informations sur les bénéficiaires effectifs disponibles dans le registre central et les informations sur les bénéficiaires effectifs qui sont à leur disposition » (Dir. UE n° 2015/849). Un portail de signalement de divergences des bénéficiaires effectifs a été mis en place pour faciliter ces démarches : https://registrebeneficiaireseffectifs.infogreffe.fr

Différents cas de figure rencontrés par les sociétés

Dans les annexes de ses lignes directrices, l’ ACPR détaille de nombreux exemples avec des schémas recensant les situations qui peuvent se présenter couramment dans les sociétés. Ces neuf annexes constituent une documentation riche et utile. Sont présentés certains cas de figure.

Titres démembrés

En cas de démembrement de propriété d’actions entre un nu-propriétaire et un usufruitier, l’ ACPR estime que doivent être considérés comme bénéficiaires effectifs, selon les statuts de la société, la ou les personnes physiques :

- ayant la qualité de nu-propriétaire qui détiennent, directement ou indirectement, plus de 25 % du capital ou des droits de vote de la société, le calcul de ce pourcentage prenant en compte la chaîne de détention ;

- ayant la qualité d’usufruitier qui jouissent de l’usage, directement ou indirectement, de plus de 25 % des droits de vote de la société ;

- qui exercent, par tout autre moyen, un pouvoir de contrôle sur les organes d’administration, de direction ou de surveillance de cette société ou sur son assemblée générale.

Dans ce dernier cas, l’ ACPR précise que cela vise, notamment :

- le nu-propriétaire qui, sans détenir plus de 25 % du capital ou des droits de vote de la société, détient une part significative de ce capital ou de ces droits de vote qui lui permet d’exercer un contrôle sur les organes d’administration, de direction ou de surveillance de cette société ou sur son assemblée générale (C. com. art. L 233-3, I-3° et 4°) ;

- ou encore l’usufruitier qui, sans jouir de l’usage de plus de 25 % des droits de vote de la société, jouit de l’usage d’une part significative de ces droits de vote qui lui permet d’exercer un contrôle sur l’assemblée générale de cette société.

L’exercice d’un « pouvoir de contrôle »

De manière générale, toute personne, physique ou morale, est considérée comme en contrôlant une autre (C. com. art. L 233-3, I-3° et 4°) lorsqu'elle :

- détermine en fait, par les droits de vote dont elle dispose, les décisions dans les assemblées générales de cette société ;

- est associée ou actionnaire de cette société et dispose du pouvoir de nommer ou de révoquer la majorité des membres des organes d'administration, de direction ou de surveillance de cette société.

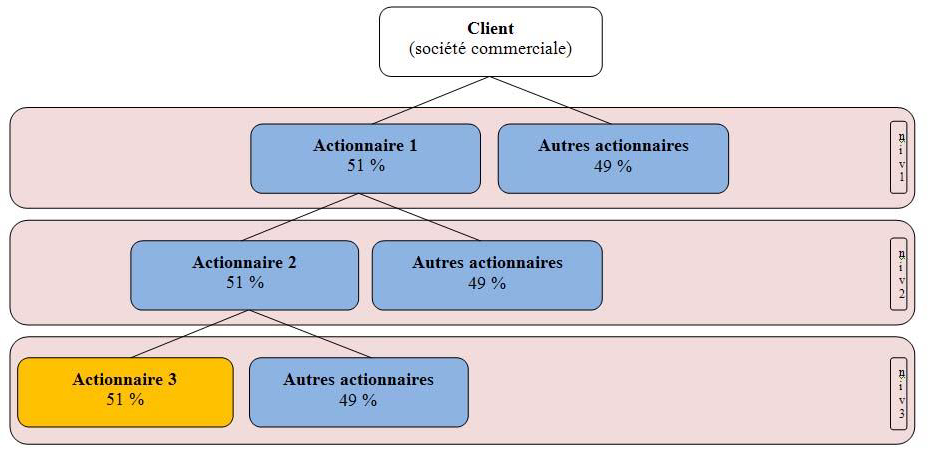

Exemple Une société commerciale est détenue par une chaîne d’actionnaires où aucun d’entre eux ne détient directement ou indirectement plus de 25 % du capital :

– au niveau 1, l’actionnaire n° 1 détient 51 % (les autres actionnaires étant à hauteur de 49 %) ;

– au niveau 2, l’actionnaire n° 2 détient 51 % de l’actionnaire n° 1 à hauteur de 51 % (les autres actionnaires étant à hauteur de 49 %) ;

– au niveau 3, l’actionnaire n° 3 détient 51 % de l’actionnaire n° 2 à hauteur de 51 % (les autres actionnaires étant à hauteur de 49 %).

Par conséquent, l’actionnaire n° 3 détient de manière indirecte 13 % du capital de la société commerciale (= 51 × 51 × 51/100). La détention indirecte de 13 % du capital de la société commerciale apparaît significative au regard des parts détenues par les « autres actionnaires » (dont la part par actionnaire est inférieure à 5 % du capital).

Chaîne de détention

L’article R 561-1 du Code monétaire et financier ne définit pas la notion de détention « indirecte » du capital ou des droits de vote de la société. Par conséquent, deux méthodes semblent possibles :

– celle selon laquelle une personne ne sera considérée comme détenant indirectement une participation dans une société que si cette participation figure dans le portefeuille de titres d’une autre société que la personne contrôle (C. com. art. L 233-4), ce qui suppose que cette personne remplisse l’une des conditions prévues à l’article L 233-3 du Code de commerce (comme, la détention de la majorité des droits de vote de l’autre société ou le fait de disposer de plus de 40 % des droits de vote de l’autre société sans qu’un coassocié détienne une fraction supérieure à la sienne) ;

– ou celle consistant à effectuer le produit des participations détenues par l’intermédiaire d’une ou de plusieurs sociétés dans le capital de la société appelée à identifier ses bénéficiaires.

Dans le silence des textes, l’ACPR retient la seconde méthode, s’alignant sur la position d'Infogreffe. Cette méthode aboutit en général à retenir un nombre de bénéficiaires plus important qu’en se référant à la première plus stricte dans ses conditions d’application.

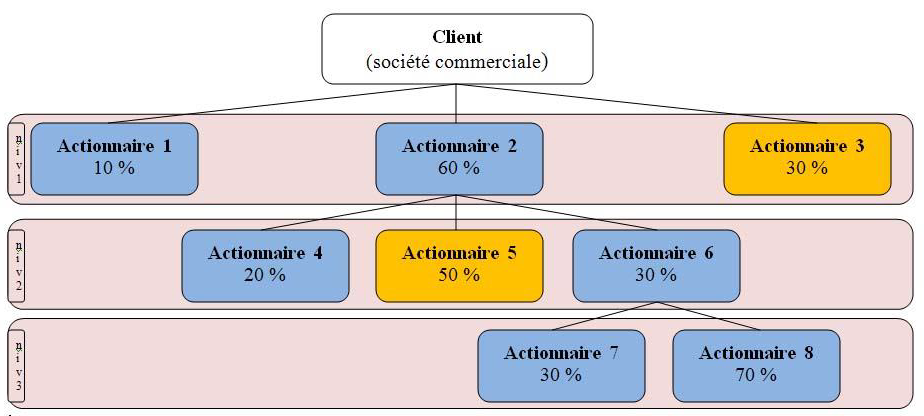

Exemple Une société commerciale est détenue directement à hauteur de 10 % par l’actionnaire n° 1, 60 % par l’actionnaire n° 2 et 30 % par un actionnaire n° 3. La société n° 2 est elle-même détenue à hauteur de 20 % par l’actionnaire n° 4, 50 % par l’actionnaire n° 5 et 30 % par l’actionnaire n° 6, lui-même détenu par deux autres (un à 30 % et l’autre à 70 %).

En appliquant cette méthode de calcul, l’actionnaire n° 5 est considéré comme bénéficiaire effectif de la société actionnaire n° 2 : sa participation au capital de cette société par l’intermédiaire de la première est de 30 % (= 50 × 60/100).

Par conséquent, les actionnaires n° 3 et n° 5 détenant plus de 25 % du capital sont considérés comme bénéficiaires effectifs.

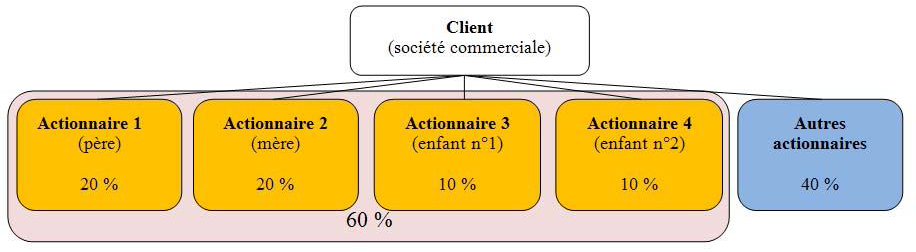

Groupe familial

En cas de détention de titres financiers par un groupe familial, l’ ACPR précise que les différentes personnes composant un groupe familial majoritaire sont considérées comme bénéficiaires effectifs, bien qu’aucune d’entre elles ne détienne individuellement plus de 25 % du capital lorsque :

– un pacte d’actionnaires existe entre membres ;

– en l’absence d’accord exprès constitutif d’une action de concert conclu entre les membres de cette famille, les différentes personnes composant

– ce groupe familial détiennent individuellement une part significative de capital (même inférieure à 25 %).

Exemple Une société commerciale est détenue à hauteur de :

– 60 % par un groupe familial réparti de la manière suivante avec 20 % des actions par chacun des parents et 10 % par chacun des enfants majeurs ;

– 40 % par les autres actionnaires, sans qu’ils détiennent plus de 5 % individuellement. Par conséquent, les quatre membres du groupe familial sont considérés comme bénéficiaires effectifs.

|

Vérification de l’identité du client Dans ses nouvelles lignes directrices, l’ACPR précise aux organismes financiers les modalités qu’ils doivent respecter pour procéder à la vérification de l’identité des clients (qu’ils soient personnes physiques ou personnes morales). Face au risque accru de fraude documentaire, les organismes financiers seront particulièrement vigilants quant à l’examen de l’authenticité du document d’identité présenté par les entreprises. |

À noter. Cette position s’aligne sur celle retenue par le Conseil national des greffiers des tribunaux de commerce (CNGTC) qui considère que « rien ne fait obstacle à ce que les membres du groupe familial formé par les deux parents et leurs deux enfants soient considérés comme bénéficiaires effectifs même s’ils ne détiennent individuellement pas plus de 25 % du capital ou des droits de vote, et ce au titre des "autres moyens de contrôle" dans le cadre d’un groupe familial, et ceci même en l’absence d’un accord exprès conclu entre eux ». Le CNGTC propose 15 schémas pour identifier le bénéficiaire effectif (RBE_fiches pratiques_schemas, 2017).

ACPR, Lignes directrices relatives à l’identification, la vérification de l’identité et la connaissance de la clientèle, 16-12-2021.

© Lefebvre Dalloz